非典型通缩?民生宏观:2023年到底是迎来一场通缩还是通胀,关键在地产能

民生宏观 · 周君芝团队

导读

2023年与其关注通胀,不如关注房价。

要点

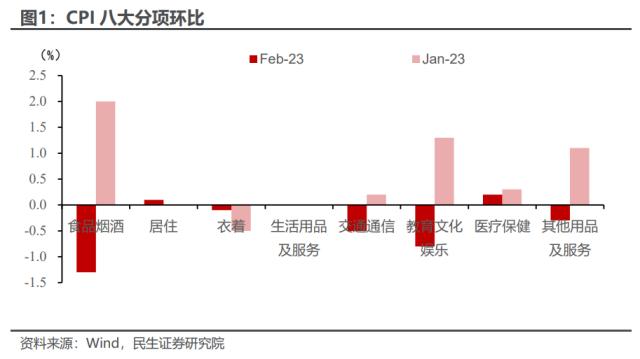

2023年2月,全国居民消费价格同比上涨1%,环比下降0.5%;全国工业生产者出厂价格同比下降1.4%,环比持平。

当市场还在思考2023年能否迎来一场通胀时,春节后一份物价数据展现出的反而是通缩苗头,引发市场关注。

我们认为本月PPI价格环比由负转平,反应工业企业生产复工边际回暖。结构上生产资料价格向好,然而生活资料走势仍偏弱。

本月CPI“通缩”有三层原因。春节错位影响;短期供需修复节奏差异;居民收入预期有待进一步夯实。

我们强调,疫后消费需求修复并非一蹴而就。

参照海外疫后经验,消费后续动能与居民就业工资预期紧密相关,而这有赖于宏观层面能否有一个较为稳定的增长动能,或许2023年地产表现取决于消费后劲有多强。

我们维持原有判断,2023年到底是迎来一场通缩还是通胀,关键在地产能否企稳,更在于地产在多大程度反弹。与其关注通胀,还不如关注房价。

PPI表现尚可,尤其生产资料价格走势反映国内外生产偏强。

生产资料价格环比由下降0.5%转为上涨0.1%;生活资料价格环比下降0.3%,降幅持平上月。

生产资料价格强势有两方面原因,一则2月中旬之后国内复工复产进度全面加速。螺纹表观消费等高频数据显示,春节后三周开始,工程实物工作量加快转化,工业品需求都出现边际好转。二则海外经济短期内足够韧性,2月全球PMI反弹可以印证,同时开年1-2月国内成品油以及钢材出口攀至历史较高水平。

CPI同比降幅较深,反映当下消费供需表现及未来持续性较为复杂。

本月食品项CPI和核心CPI环比双双收缩,引发通缩交易的忧虑。

除却节日需求效应退坡,我们认为食品项价格环比走弱更多来自供应端的改善。

2月食品烟酒类价格环比下降1.3%,影响CPI下降0.38个百分点,贡献了约76%的环比降幅。

一则,能繁母猪存栏2022年12月环比微增,供应压力仍在加大对价格形成较强压制,猪肉价格环比下降11.4%,贡献了约34%的整体环比降幅。

二则,节后天气回暖,市场鲜活食品供应补量,鲜菜等价格皆出现季节性回落,负向拉动同样显著。

核心CPI收缩反馈的宏观现实会相对更复杂一些,首先是春节错位影响。

2月核心CPI环比下跌幅度达0.2%,整体表现其实偏正常,往年春节后核心通胀环比一般会回调0.3个百分点以内幅度。

本月核心CPI的数据下行还有一个重要原因在于供需短时结构错配。

随着节后劳务到岗率逐步恢复,出行热度常态退坡,物价出现一段正常回落。百度迁徙指数以及拥堵延时指数走弱,可做辅助验证。

2023年通胀表现,关键在于今年宏观层面能否有一个较为强劲的增长动能。

站在2023年,宏观经济复苏能否持续关键仍在于地产能否企稳,房市企稳对于避免中国经济后续滑入实质性通缩的风险意义重大,这也意味着,房价指标或许能够为观察后续消费的持续性提供较强的参考。

年内PPI怎么看?上下半年驱动逻辑各不同。

我们对海外宏观以及全球经贸周期的判断维持不变,即全年来看全球经贸周期处于下行通道,上半年海外需求偏韧性,下半年海外需求有快速收缩风险。

上半年全球需求难迎来大反弹,加之美联储货币政策仍将维持偏鹰姿态,预计能源以及有色金属(金融属性较强)上半年难有强势表现,这也意味着上半年PPI环比支撑力非常有限。

我们看好本轮地产销售及房价企稳,但预计年内地产新开工投资修复偏弱,节奏偏慢。今年下半年全球需求将看中国,但中国实体投资需求或反弹有限,故而我们认为下半年PPI环比依然难有强势表现,但有色金属等金融属性较强的品种或将受益于美债收益率的下行迎来结构性机会。

风险提示

地产政策效果不及预期;货币政策超预期。

本文来自民生证券研究院于2022年3月9日发布的报告《2023年2月物价数据点评:非典型通缩?》。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。