宁德时代不是第二个茅台

贵州茅台一直是A股津津乐道的神话当年,茅台股价在600多元时,看空的声音就不绝于耳,而如今股价却超1700元,最高时期还突破了两千元茅台给很多人上了一课,仿佛在告诉大家:A股一切皆有可能至今仍有不少投资者后悔自己当初格局小了

这两年,新能源风起,宁德时代就此成为A股标杆式的网红股,股价伴伴随着各种声音一路飞涨如今,新能源推进的大趋势依然在风风火火地进行着,宁德时代也愈加备受青睐如今猛烈的发展势头和行业霸主地位,让不少投资者看到了当年茅台的身影,笃定宁德时代将会成为下一个茅台,股价与其比肩甚至超越

依照宁德时代目前的实力和行业高景气度,其后期成长的确颇具想象空间,但从一些角度看,宁德时代发展路径其实与茅台并不相同,因此很难将茅台的成功完全复制到宁德时代。

回调风险更高

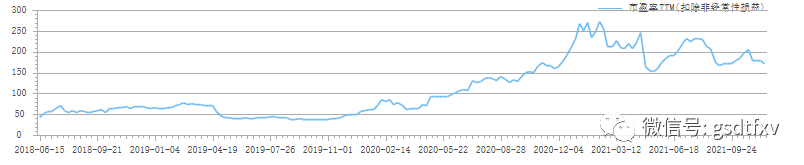

从估值角度来看,宁德时代成长过程中的回调风险其实比茅台要大。

东方财富Choice数据显示,宁德时代上市至今估值长期维持在高位,其市盈率TTM超80%的时间都是在50倍以上,目前估值约为144倍,平均估值高达112.05倍,而贵州茅台在上涨过程中,估值普遍不高,即使如今股价达到了1700多元的惊人程度,估值也保持在45倍左右,平均估值为31.52倍,仅有宁德时代的三分之一不到。根据光大证券研报整理数据显示,2020年国内,海外动力电池产能为181GWh,279GWh,预计2021至2023产能规划国内分别为311GWh,517GWh,757GWh(同比增幅71%,67%,46%),海外分别为429,604,754GWh(同比增幅54%,41%,25%)。

图一:宁德时代上市以来市盈率TTM

图二:贵州茅台上市以来市盈率TTM

当然,两家企业的上市时间长短差异巨大,宁德时代目前估值趋势其实与2008年6月之前的茅台较为类似由图二可以看到,茅台上市前期估值也有两次明显飞跃,第一次在2005年前后,第二次在2008年前后,估值也达到了100倍以上,而第二次巅峰之后便快速下滑,从2008年6月开始进入较低估值时期,延续至今

后期,宁德时代能否像茅台一样回归合理估值区间不得而知但从茅台的先例来看,这一转变需要经历阵痛

数据显示,茅台在2008年上半年估值回撤过程中,股价同时大幅回落,从2007年末的130多元下滑至2008年6月的80元左右,降幅约达40%。

高估值一直是宁德时代最受争议的问题部分支持者认为,宁德时代拥有着不输茅台的行业地位和景气度,且股价与茅台还相去甚远,因此仍有较大发展空间,过分纠结估值,就像当初说600元茅台已见顶的人那样短视而现实是,两者虽然都是各自行业的龙头与A股深沪两市顶流,但是两者是在不同的估值环境下成长起来的,茅台的例子并不能为宁德时代的估值风险打包票,高估值仍是悬在宁德时代头上的达摩克利斯之剑

后期竞争更大

在未来竞争中,宁德时代的压力也比茅台更大,主要原因是两者行业性质不同。其中宁德时代规划产能在2023年预计将达到351GWh,将大幅超过LG化学规划产能232GWh。

据多位业内人士分析,白酒是一个品牌驱动型行业,谁拥有高知名度和市场认可度,谁就拥有宽广的护城河,并且这种品牌效应有着很强的惯性,一旦形成普遍认可,会自动伴随着日积月累,口口相传深化影响力如今市场反馈出的现象是,茅台即使只按照原有模式踏实酿酒再推出市场,依旧会有大批消费者主动前来买单,甚至还会出现抢购热潮

而动力电池是技术驱动型行业,龙头企业即使能够打响品牌,在技术日新月异的行业背景下也不具备长足的惯性,需要不断升级创新产品,保证生产规模,保持营销来防止竞争对手追赶,这就需要在研发,扩产,销售等方面上持续投入大笔资金可以说,茅台的龙头地位靠原有影响力自动发酵就能维持,而宁德时代的龙头地位并不能吃老本,需要源源不断的新技术新产品来滋养

财报数据显示,宁德时代上市以来的2018至2020年,研发费用分别为19.91亿元,29.92亿元,35.69亿元,占当期营收比例分别为6.72%,6.53%,7.09%,整体逐步升高茅台研发费用则均不足1亿元,占同期营收比例不到0.10%

销售上,宁德时代三年销售费用分别为13.79亿元,21.57亿元,22.17亿元,占同期营收比例均在4%出头茅台销售费用分别为25.48亿元,32.79亿元,25.72亿元,占同期营收比例3.49%,3.84%,2.68%,有所缩减,相较2013年前后6%的水平更是下降明显作为极其依赖营销的消费型企业,茅台在鲜少做广告,销售费用没有持续增加的情况下还能拥有稳定且庞大的市场,一定程度上反映出其品牌影响力正发挥越来越大的作用而宁德时代销售费用不断增长,2020快追平茅台,也表明动力电池企业在客户争夺上可能趋于激烈

表:宁德时代与贵州茅台销售费用,研发费用对比

扩产上,宁德时代也需要花费不少精力今年8月12日就发布公告称,拟定增不超过582 亿元在福鼎,肇庆,常州,宁德四大基地,投建锂离子电池等项目,之后这一数目有所降低,但依然高达450亿元而讲究物以稀为贵,酒以珍为尊的白酒行业,扩产需求并没有动力电池那样急切,资金压力也就更小

盈利上,茅台也比宁德时代更有提价权,因为在白酒行业,性价比并不是首要考虑因素,甚至白酒与社交文化绑定之后,价格还能成为彰显产品档次的重要符号,并非物美价廉就能轻松实现层级跨越而动力电池企业在提价时更为谨慎,多要考虑竞争对手是否会以低价趁虚而入,毕竟历史经验表明,门面再大,下游客户也不会一直隐忍供应商的各种不利要求例如此前有汽车业人士透露,宁德时代当时坚持先款后货的行为惹得一众整车厂不满,期间就让对手比亚迪获得了不少机会

事实上,储能也是宁德时代的一大筹码,其电化学储能业务比重最近几年来在不断增加,从2019年该业务营收占比仅有1.33%,2021年上半年就已超10%浙商证券分析称,宁德时代是大型储能项目在全球范围内为数不多的可选优势厂商,预计2021年至2023年储能销量将快速增长到14 GWh,71 GWh,70GWh,优先抢占全球市场份额可是另有数据显示,整个储能市场中短期内以抽水蓄能为主,电化学储能市占率不足10%

不是锂茅是宁王

说了这么多,并不是否定宁德时代潜力一定不如茅台,而是在强调茅台的先例并不能片面地为宁德时代的发展背书。

宁德时代需要更适合的一套判定逻辑公司的首要优点就是行业受政策扶持力度更大多国制定明确目标,连颁文件,大举投入资金已是有目共睹,此外还有科技兴国的愿景加身,机构的各项数据都十分乐观,企业自然顺风好行船有业内人士曾直言,对于中国新能源汽车产业而言,能培育出宁德时代这样在全球市场站稳脚跟的企业,是非常不易的,产业内需给予充分的支持同时宁德时代的发展对于整个动力电池产业有很大的带动效应

此外,宁德面对的市场也更为广阔,不仅是国内龙头,更是全球出货量第一今年6月,宁德时代发布公告称,公司已与特斯拉签订了4年的长协订单而茅台主要市场就是国内,2021年上半年国外销售占比不足3%

简而言之,宁德时代的综合发展预期并不比茅台低,但是也承受着比茅台更大的波动风险和竞争压力。。

两拨投资者的态度也隐约地印证着这一点从各个论坛可以看到,不少宁德时代投资者更偏向高抛低吸,跟着情绪波动赚钱,茅台投资者更乐于给其安上长期价值投资的头衔

最终能稳定股价的是业绩贵州茅台业绩的增长稳定性毋庸置疑,而以上曾经超过贵州茅台的高股价企业,在市场大环境更迭下难以守住企业价值核心壁垒,最终跌落神坛经济学家宋清辉表示对于宁德时代,投资者已不需要再用茅的各种标尺来衡量各个方面,寻找相似之处,将其塞入到前者成功的框架里来掩盖现有的不确定性,而是应关注宁德时代将如何下好后面每一步棋,成为真正的宁王

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。