凌雄科技重头业务毛利率低借款结余5.4亿偿债能力弱

中国经济网编者按:4月8日,凌雄科技集团股份有限公司向HKEx递交表格,独家保荐人为海通国际预计募集资金将用于改善客户体验,以满足不断变化的客户需求,扩大目标市场的客户群和市场份额,提高R&D能力以优化业务效率,加强风险管理能力,并将用于营运资金和一般企业用途

2019年,2020年,2021年,凌雄科技收入分别为5亿元,10.22亿元,13.3亿元,全年亏损总额和综合费用分别为6034.6万元,1.77亿元和4.49亿元,经营活动产生的现金净额分别为5866.4万元,1.1亿元,2.79亿元。

在业绩记录期内,凌雄科技的收入快速增长,年复合增长率为63.1%2019年至2021年,凌雄科技年内亏损总额和总支出合计6.86亿元2020年和2021年,凌雄科技亏损总额和总支出分别比上年增长193.52%和153.32%

对于亏损原因,公司表示主要是以公允价值计量且其变动计入当期损益的金融负债的公允价值变动所致。

截至2019年,2020年和2021年12月31日,以公允价值计量且其变动计入当期损益的金融负债分别为2.57亿元,6.07亿元和11.17亿元此外,截至2019年,2020年及2021年12月31日止年度,参考估值报告,计入合并损益及其他综合收益表的相关负债公允价值损失分别为人民币1,000万元,人民币1.90亿元及人民币4.34亿元

凌雄的技术设备回收收入占60%以上2019—2021年,凌雄科技装备回收收入分别为3.03亿元,7.65亿元和9.24亿元,占比分别为60.5%,74.8%和69.4%

2019年至2021年,凌雄科技的毛利率分别为16.0%,14.4%和14.5%其中,设备订阅服务的毛利率分别为—17.4%,4.5%和23.2%,it订阅服务的毛利率分别为81.6%,80.3%和72.9%,设备回收收入毛利率分别为0.1%,6.5%,3.1%

截至2019年,2020年及2021年12月31日,凌雄的技术贸易及租赁应收款项分别约为人民币4,735.8万元,人民币3,710.7万元及人民币5,344万元公司计提的减值损失分别占应收账款和应收租赁款的5.2%,9.0%和9.6%

2019年,2020年和2021年,凌雄科技的分销及销售费用分别为7,298.7万元,7,823.7万元和1.16亿元,分别占当年营收的14.6%,7.7%和8.7%。

2019年至2021年,凌雄科技研发经费支出分别为1203万元,1365.4万元和1828万元。

2019,2020,2021年末,凌雄科技非流动资产总额分别为3.94亿元,5.73亿元,7.88亿元,流动资产总额分别为2.36亿元,3.68亿元,3.9亿元,凌雄科技总资产分别为6.30亿元,9.41亿元,11.78亿元。

凌雄科技物业,厂房及设备于报告期各期间的账面值分别约为人民币3.28亿元,人民币5.13亿元及人民币7.35亿元,分别占总资产的52.1%,54.5%及62.4%,占比较高。

2019年末,2020年末,2021年末,凌雄科技流动负债总额分别为2.89亿元,3.97亿元,5.29亿元,非流动负债总额分别为3.31亿元,7.14亿元,12.79亿元各报告期末,凌雄科技负债总额分别为6.2亿元,11.11亿元和18.08亿元

截至2019年末,2020年末,2021年末和2022年2月,凌雄科技的流动和非流动贷款余额分别为1.76亿元,3.04亿元,5.42亿元和5.40亿元。

凌雄的技术流动率很低2019年底至2021年底,凌雄科技周转率分别为0.82倍,0.93倍和0.74倍

凌雄科技的五大客户主要从事制造,零售,IT相关服务和软件开发2019年,2020年和2021年,公司前五大客户分别贡献了总收入的21.0%,31.3%和17.7%,而同期最大客户贡献了总收入的9.0%,10.3%和4.2%

2019年,2020年和2021年,凌雄科技前五大供应商的采购量分别占总采购量的48.1%,53.9%和50.1%,而同期第一大供应商的采购量分别占总采购量的15.9%,30.7%和21.2%在跟踪记录期间,公司通常从五个主要供应商处购买IT设备

DaaS供应商将在HKEx上市

凌雄科技以客户为中心的价值观指导公司提供低成本,高质量和量身定制的一站式集成解决方案公司专注于满足企业对设备全生命周期管理解决方案的需求,提升企业业务运营效率,提供一揽子数字DaaS解决方案,包括设备订阅服务,IT技术订阅服务,SaaS设备管理服务和设备回收服务

公司自主研发的应用软件Bear U Butler,使客户能够对自有或公司提供给设备订阅服务客户的IT设备的采购,配送,维修,维护和处置进行管理。

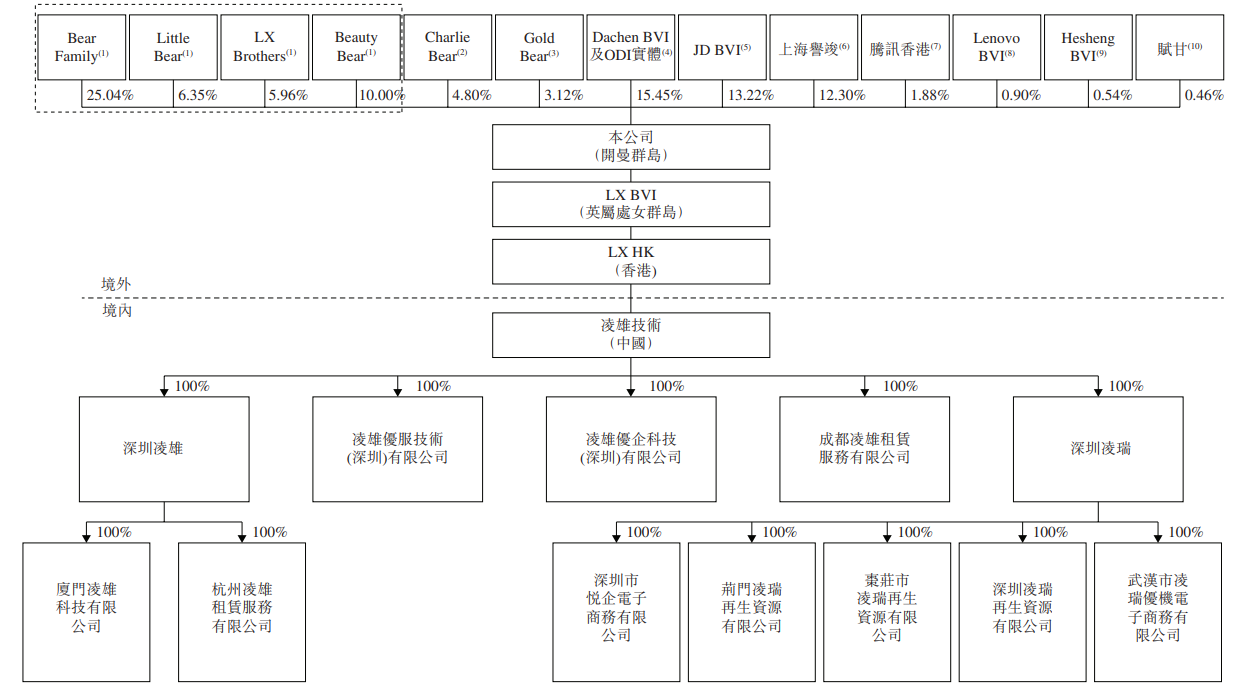

胡作雄会放过熊家人,,小熊,LX兄弟,而美丽熊控制着公司部分已发行股本因此,根据上市规则,胡作雄,小熊家族,小熊,LXBrothers,美丽熊组成公司控股股东集团

亏损逐年扩大,三年共亏损6.86亿。

2019年,2020年,2021年,凌雄科技收入分别为5亿元,10.22亿元,13.3亿元,全年亏损总额和费用总额分别为6034.6万元,1.77亿元和4.49亿元。

在业绩记录期内,凌雄科技的收入快速增长,年复合增长率为63.1%2019年至2021年,凌雄科技年内亏损总额和总支出合计6.86亿元2020年和2021年,凌雄科技亏损总额和总支出分别比上年增长193.52%和153.32%

对于亏损原因,公司表示主要是以公允价值计量且其变动计入当期损益的金融负债的公允价值变动所致。

截至2019年12月31日,2020年12月31日,2021年12月31日,公司以公允价值计量且其变动计入当期损益的金融负债分别为2.57亿元,6.07亿元和11.17亿元此外,截至2019年,2020年及2021年12月31日止年度,参考估值报告,计入合并损益及其他综合收益表的相关负债公允价值损失分别为人民币1,000万元,人民币1.90亿元及人民币4.34亿元该等金额亦包括在综合财务状况表内,导致相关负债结余增加

2019年,2020年,2021年,凌雄科技调整后的EBITDA分别达到3711.2万元,1.65亿元,2.17亿元。

2019—2021年,凌雄科技经营活动现金净额分别为5866.4万元,1.1亿元,2.79亿元。

设备回收收入占比超过60%。

2019—2021年,凌雄科技装备订阅服务产生的收入分别为8208.5万元,1.44亿元和2.66亿元,占比分别为16.4%,14.1%和20.0%,IT订阅服务收入分别为1.15亿元,1.13亿元和1.4亿元,占比分别为23.1%,11.1%和10.6%,设备回收收入分别为3.03亿元,7.65亿元和9.24亿元,占比分别为60.5%,74.8%和69.4%。

凌雄表示,公司设备订购服务所产生的收入由2020年的人民币1.44亿元增加至2021年的人民币2.66亿元,增幅为84.7%,主要由于公司的销售和营销努力,使设备订购客户数量由2020年的6,671家大幅增加至2021年的10,030家,企业为满足不断增长的业务需求而订购的IT设备数量从2020年的347,951台增加到2021年的455,357台。

IT订购服务产生的收入由2020年的人民币1.13亿元增长25.5%至2021年的人民币1.4亿元,与公司设备订购服务的收入增长保持一致。

设备回收收入由2020年的人民币7.65亿元增长20.8%至2021年的人民币9.24亿元这一增长是由于公司采购能力的提高,以及由于过时IT设备的上游供应商从2020年的277家增加到2021年的317家,导致可用的过时IT设备增加因此,售出的过时IT设备数量从2020年的约59.9万台增加到2021年的约85.7万台

2020年毛利率下降

2019年至2021年,凌雄科技的毛利率分别为16.0%,14.4%和14.5%其中,设备订阅服务的毛利率分别为—17.4%,4.5%和23.2%,it订阅服务的毛利率分别为81.6%,80.3%和72.9%,设备回收收入毛利率分别为0.1%,6.5%,3.1%

据凌雄科技称,设备订阅服务的毛利率从2020年的4.5%上升至2021年的23.2%,主要是因为公司从订阅设备中赚取了更多的订阅收入。

it订阅服务的毛利率从2020年的80.3%下降至2021年的72.9%,主要是因为公司招聘了更多的技术人员,旨在以更快速响应的方式满足客户需求。

设备回收服务的毛利率由2020年的6.5%下降至2021年的3.1%,主要由于中标设备被淘汰所支付的采购价格较高,该公司旨在与互联网行业的一些领先公司发展长期业务关系,并以较低的价格向他们出售其过时的设备。

2021年末,应收贸易及租赁款为5344万元。

截至2019年,2020年及2021年12月31日,凌雄的技术贸易及租赁应收款项分别约为人民币4,735.8万元,人民币3,710.7万元及人民币5,344万元。

截至2019年12月31日,2020年12月31日,2021年12月31日,公司计提的减值损失分别占应收账款和应收租赁款的5.2%,9.0%和9.6%以及贸易租赁应收款项的周转天数由截至2019年12月31日止年度的约12.1天增加至截至2020年12月31日止年度的约15.1天,并于截至2021年12月31日止年度减少至约12.4天

凌雄科技表示,公司的贸易及租赁应收款项由2019年的人民币4,735.8万元减少至2020年的人民币3,710.7万元,主要是由于客户合同应收款项由2019年12月31日的人民币1,000万元减少至2020年12月31日的人民币310万元,减幅为69.0%这是由于公司努力从客户处收回逾期款项公司的贸易及租赁应收款项由2020年的3,710.7万元增加至2021年的5,344万元,主要原因是伴随着公司业务的拓展,各业务板块的交易金额增加由于本公司努力加强对贸易应收款项的控制,本公司应收款项的周转天数在业绩记录期内保持相对稳定

2021年分销及销售支出为1.16亿元。

2019年,2020年和2021年,凌雄科技的分销及销售费用分别为7,298.7万元,7,823.7万元和1.16亿元,分别占当年营收的14.6%,7.7%和8.7%。

凌雄科技表示,公司分销及销售费用由2020年的7,823.7万元增加至2021年的1.16亿元,增幅为48.2%,主要原因是公司聘用了更多的销售及营销人员,导致销售及营销团队的薪酬福利增加,以及支付给公司业务伙伴的获客费用增加,与公司业务扩张相一致因此,公司分销及销售费用占收入的百分比从2020年的7.9%小幅上升至2021年的8.6%

2021年研发支出1828万元。

2019年至2021年,凌雄科技研发经费支出分别为1203万元,1365.4万元和1828万元。

凌雄科技表示,研发支出由2020年的人民币1,365.4万元增加33.9%至2021年的人民币1,828万元,主要是由于开发DaaS解决方案的R&D人员不断增加,以及向R&D人员提供的具有竞争力的薪酬,导致薪酬福利提高2021年,公司研发支出占营收的比例将保持稳定

财产,厂房和设备占总资产的50%以上。

2019年末,2020年末,2021年末,凌雄科技非流动资产总值分别为3.94亿元,5.73亿元,7.88亿元,流动资产总值分别为2.36亿元,3.68亿元,3.9亿元。

各报告期末,凌雄科技总资产分别为6.3亿元,9.41亿元和11.78亿元。

于2019年,2020年及2021年12月31日,凌雄科技物业,厂房及设备的账面值分别约为人民币3.28亿元,人民币5.13亿元及人民币7.35亿元,分别占总资产的52.1%,54.5%及62.4%。

2019年末,2020年末,2021年末,凌雄科技流动负债总额分别为2.89亿元,3.97亿元,5.29亿元,非流动负债总额分别为3.31亿元,7.14亿元,12.79亿元。

各报告期末,凌雄科技负债总额分别为6.2亿元,11.11亿元和18.08亿元。

2022年2月末,贷款余额5.4亿。

截至2019年末,2020年末,2021年末和2022年2月,凌雄科技的流动和非流动贷款余额分别为1.76亿元,3.04亿元,5.42亿元和5.40亿元。

截至2022年2月28日,本公司账面金额约为人民币215,000,000元和人民币325,000,000元的借款,包括无抵押和无抵押银行及其他借款约人民币5,900,000元,无抵押及有抵押银行及其他贷款约人民币4.19亿元,抵押及担保银行及其他贷款总额约为人民币1.15亿元。

凌雄科技的未偿还贷款总额由截至2019年12月31日的人民币1.76亿元增加至截至2020年12月31日的人民币3.04亿元,并进一步增加至截至2021年12月31日的人民币5.42亿元,主要由于公司业务扩张以支付往绩期间购买的IT设备而导致融资活动增加截至2021年12月31日,公司贷款以自有IT设备抵押

截至2019年,2020年及2021年12月31日止年度,集团借款的实际年利率分别为5.6%至15.5%,5.4%至15.5%及5.2%至12.8%。

流动比率低

2019年底至2021年底,凌雄科技周转率分别为0.82倍,0.93倍和0.74倍。

凌雄表示,公司流动比率从截至2019年12月21日的0.82倍增长至截至2020年12月31日的0.93倍,主要原因是流动资产增幅超过流动负债增幅流动资产增加主要是存货增加7,610万元,其他应收款,保证金及预付款项增加人民币5,670万元

公司流动比率由截至2020年12月31日的0.93倍下降至截至2021年12月31日的0.74倍,主要原因是流动负债增幅超过流动资产增幅流动负债的增加主要是由于流动贷款增加1.77亿元,以筹集资金支持公司的业务扩张计划

2021年,前五大客户贡献的收入占比17.7%。

凌雄科技的客户主要包括在中国从事电子商务,软件开发,教育培训,零售,制造和外包服务的公司,其中公司的五大客户主要从事制造,零售,IT相关服务和软件开发。

2019年,2020年和2021年,公司前五大客户分别贡献了总收入的21.0%,31.3%和17.7%,而同期最大客户贡献了总收入的9.0%,10.3%和4.2%。

该公司在跟踪记录期间的前五大客户大多数来自设备回收服务,因为他们的订单很大,收入在交付时确认,而设备订阅服务的收入在整个订阅期间确认。

2021年前五大供应商采购金额占比50.1%。

凌雄的科技供应商主要包括在中国从事科技制造和IT相关服务等新经济行业的公司,其中公司的五大供应商均从事科技制造和IT相关服务。

2019年,2020年和2021年,凌雄科技前五大供应商的采购量分别占总采购量的48.1%,53.9%和50.1%,而同期第一大供应商的采购量分别占总采购量的15.9%,30.7%和21.2%在跟踪记录期间,公司通常从五个主要供应商处购买IT设备

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。