窗口指导信托加快项目投放通道业务松绑?

有信托公司高管将此次窗口指导解读为:不强行去杠杆,不强调继续压缩规模,事务类信托规模可以在未来一段时间内保持,甚至增加。

近日,监管部门对部分信托公司进行窗口指导的消息在业界传开。

消息称,这一窗口指导以电话形式通知信托等机构,并无正式文件,要求相关机构在符合资管新规和执行细则的条件下,加快项目投放。据悉,此次收到监管窗口指导的大多为此前通道业务规模相对较大的公司。

ldquo;让信托公司加快项目投放,但信托表示没有钱投了。另外,投给谁也是问题,可以投给房地产吗?rdquo;资深信托研究员袁吉伟对《国际金融报》记者表示,相关机构ldquo;符合资管新规和执行细则rdquo;这个怎么定性定调,对此信托公司也感到茫然,还不如放开银信合作,给银行理财投非标提供出路。

通道类业务现松动?

对于上述窗口指导,业界纷纷猜测,通道类业务难道真的松动了?

某信托公司内部人士向记者透露,估计此次窗口指导主要是针对做政府项目融资渠道比较多的公司,可能针对的是政信类信托项目。

ldquo;目前公司还未收到相关通知,不过若监管层风向变了,大家应该都会跟着这么做。rdquo;一家河北地区的信托公司相关人士向记者表示,最近确实能感觉到监管层对通道业务有所放松。

ldquo;之前各地银监局对信托公司都有压缩通道的指标,要求按时按量完成,完不成就天天盯着、催着,新的通道业务很难批下来,不少信托公司都放弃做通道了,但是感觉最近好像没那么严格了。rdquo;上述人士如是说。

此外,一位不愿具名的信托公司人士向记者表示,因为公司通道业务较少,主动管理占比较高,目前还未收到具体通知。ldquo;无风不起浪,监管层不太可能在公开场合提任何放松通道业务之类的话,但会给部分信托公司一些暗示,不像之前抓得那么紧rdquo;。

不过,有接近监管层的消息人士透露,目前,接到这一窗口指导的信托公司在10家以上,普遍是信托资产规模庞大的公司,包括数家综合实力排名靠前的信托公司和数家银行系信托公司等。

社会融资规模能否回暖?

有信托公司高管将此次窗口指导解读为:不强行去杠杆,不强调继续压缩规模,事务类信托规模可以在未来一段时间内保持,甚至增加。

上述内部人士进一步表示,通道业务ldquo;一刀切rdquo;并不现实,信托公司之间本身差异较大,有的公司九成以上都是通道业务,切了就没法做了,监管层不可能坐视不理。

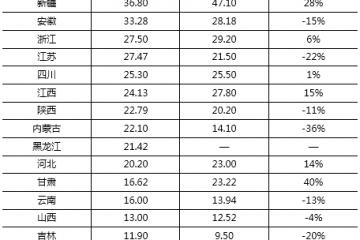

根据银保监会此前发布的统计数据,截至2018年4月末,全行业信托资产余额25.41万亿元,比年初减少8334.59亿元,降幅3.18%,同比增速比年初下降16.09个百分点。其中,作为通道业务代名词的事务管理类信托资产余额14.97万亿元,比年初减少6719.65亿元,同比增速比年初大幅下降28.7个百分点。

袁吉伟对《国际金融报》记者表示,为了缓解ldquo;紧信用rdquo;,监管层可谓使尽浑身解数,甚至不惜放松通道业务。从这次透出的监管风声可以证明:一味打压非标业务并不合理,在很长一段时期内,非标都是重要的融资渠道,但需要模式优化;社会融资规模数据短期内恐怕难以显著改善,更多的宽信用政策仍可期;金融体系不改革,反复折腾,风险只会加快累积。

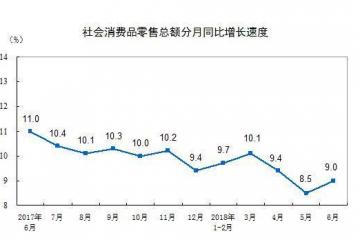

若通道类业务真的放松,那么非标融资能否恢复,社会融资数据是否能回暖?

受委托贷款和信托贷款下降影响,上半年社会融资规模增速下滑。央行数据显示,2018年上半年,社会融资规模比上年同期减少2.03万亿元。其中,委托贷款比上年同期减少1.4万亿元,信托贷款比上年同期减少1.5万亿元。

对此,袁吉伟分析,信托公司在资管新规下,募集资金存在更大难度,加快项目投放不太现实。资管新规出台后,有关信托业务的细则一直没有明确,信托公司开展新业务面临不小的难度,投资者也需要适应。在加强投放的同时,应该严格限制投向,诸如房地产投向需要配合国家政策实施更严格的监管。

据媒体报道,当前,在房地产等业务受限的情况下,可贷、能贷、满足放款要求的项目和资产并不多。而即使非标通道放松,也只能在资管新规过渡期内做,现在做多了,未来新规过渡期结束后的整改压力会非常大。

信托强监管有宽松迹象

事实上,从去年下半年开始,银监会55号文(《关于规范银信类业务的通知》)和资管新规给出的基调是:全面整顿信托业,各家信托公司控制通道业务规模,并加紧压缩通道类尤其是银信通道业务。

不过,近期央行的货币政策有宽松迹象。

8月1日,央行要求下半年实施稳健的货币政策,把好货币供给总闸门,加强预调微调,保持流动性合理充裕。鼓励金融机构加大支持实体经济的力度,降低实体经济融资成本。

此前,央行于7月20日发布《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》,明确在过渡期内,公募资产管理产品除主要投资标准化债权类资产和上市交易的股票外,还可以适当投资非标准化债权类资产(简称ldquo;非标rdquo;),但应当符合资管新规关于非标投资的期限匹配、限额管理、信息披露等监管规定。

对于信托的影响,资深信托业人士、西南财经大学兼职教授陈赤认为,通知意味着金融机构可自主制定整改计划,并给了一定缓和空间,这将对银信合作带来一定利好,之后银信合作业务还有缓和的余地。

ldquo;由于信托是重要的非标融资通道,此前监管层严格限制通道业务,导致信用风险加剧。rdquo;陈赤认为,资管新规执行细则对信托带来哪些影响,更多还需等待银保监会信托细则的出炉。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

最新资讯

-

睿嘉资产亿元领投快成物流,布局大宗商品科技物流

来源|投中网近日,国内大宗商品科技物流服务平台──快成物流宣布完成亿元级Pre-A轮融资,本轮融资由新锐投资机构睿嘉资产 -

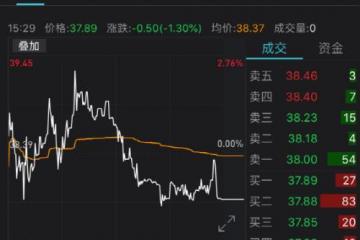

终止发行股份购买资产科陆电子复牌跌停

金融界网站6日讯今日科陆电子(5.84-10.02%,诊股)复牌跌停。科陆电子8月3日晚间公告称,2018年7月4日,公 -

家长不能把自己的紧张投射给孩子

家长不能把自己的紧张投射给孩子案例微信公众号提问:儿子今年10岁,上四年级,性格比较外向,上进心强,我的管教也比较严格。 -

离岸人民币兑美元夜盘跌破6.88关口刷新一年多来新低

金融界网站8月3日讯北京时间周五(8月3日)凌晨3:00,离岸人民币兑美元夜盘大跌逾560点,跌幅超过0.83%,最低触 -

星巴克中国区利润下跌谁在蚕食国内咖啡市场?

星巴克新一季度财报显示,2018年三季度营运利润下跌7.6%,中国区门店同店销售同比下降2%,统计显示,这是星巴克中国市 -

「酒」逢知己千杯少!华润啤酒和喜力竟一拍即合?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。中国啤酒市场经历了跑马圈地的时代,目前随着行 -

机械工业:由大变强关键在固基

今年1月至5月份,主营业务收入实现两位数增长mdash;mdash;机械工业:由大变强关键在固基当前,我国机械工业规模已 -

环保板块大幅下挫三维丝跌停

环保板块2日盘中大幅下探,截至发稿,三维丝跌停,国祯环保跌逾7%,中国天楹、蒙草生态、博天环境等跌幅超6%,科林环保、博